China investiert immer weniger in Europa – das ist ein klares Zeichen für eine zunehmende Entkoppelung zwischen China und dem Westen.

China entkoppelt sich zunehmend von Europa

Diese Entkoppelung zwischen China und dem Westen manifestiert sich auf verschiedenen Ebenen, einschließlich der Handelsbilanzen und der ausländischen Direktinvestitionen (FDI). Während die FDI in China im Jahr 2023 auf nur 30,69 Milliarden Euro sanken – ein dramatischer Rückgang von 80% gegenüber dem Vorjahr – zeigt eine neue Studie der Rhodium Group in Zusammenarbeit mit dem Mercator-Institut für China-Studien, dass auch die chinesischen Investitionen in Europa einem ähnlichen Trend folgen. Diese Entwicklungen sind symptomatisch für eine zunehmende wirtschaftliche und politische Distanzierung zwischen China und den Volkswirtschaften Europas und der USA.

China: Jahrzehntelanger Tiefpunkt bei Investitionen in Europa

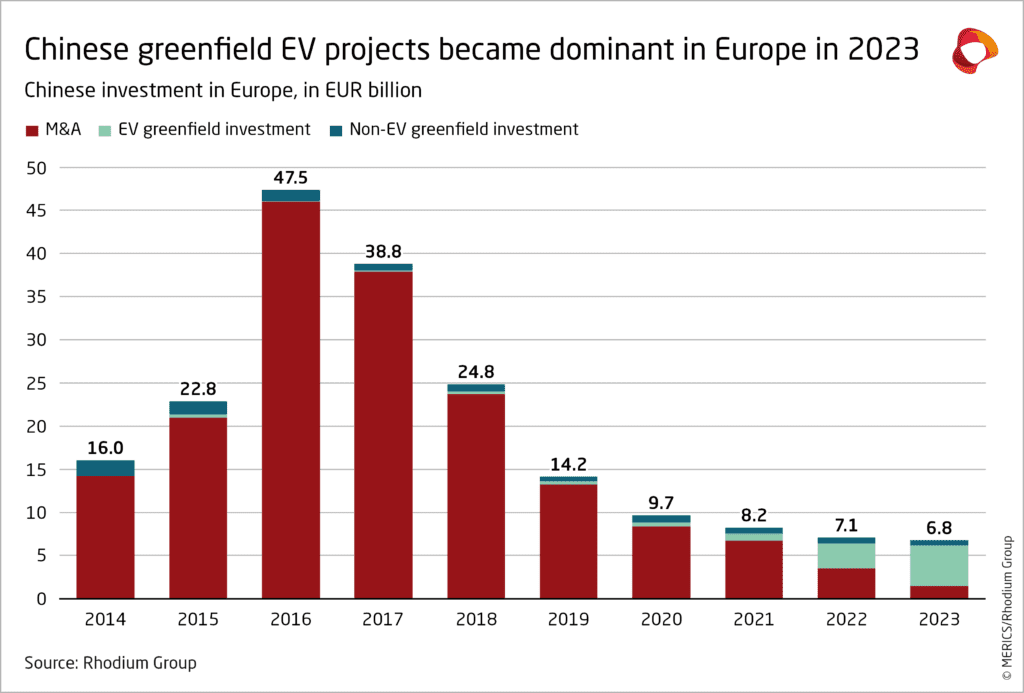

Die chinesischen Direktinvestitionen in Europa (EU plus Großbritannien), die einst während des Booms der 2010er Jahre florierten, haben einen drastischen Rückgang erfahren. Im Jahr 2023 erreichten sie mit nur 6,8 Milliarden Euro das niedrigste Niveau seit über einem Jahrzehnt. Dieser Abwärtstrend ist nicht nur auf die allgemeine wirtschaftliche Weltlage zurückzuführen – die von Handelskonflikten und geopolitischen Spannungen gezeichnet ist – sondern auch auf die direkten Folgen der Corona-Pandemie, die China zu strengeren Kapitalkontrollen und einer konservativeren Auslandsinvestitionspolitik veranlasst hat.

In Europa haben politische Widerstände, die sich in verstärktem Screening und Investitionsverboten äußern, zusätzliche Hürden für chinesische Investoren geschaffen und das Investitionsklima weiter erschwert. Diese Entwicklungen sind Teil eines größeren De-Coupling-Prozesses, der sich in den sinkenden FDI-Strömen in beide Richtungen manifestiert.

Abb. 1: Chinesische Investitionen in Europa, in Milliarden Euro

Mit freundicher Genehmigung von Rhodium Group/Merics

Die Neuausrichtung chinesischer Investitionen in Europa ist besonders im Bereich der Investitionen in neue Betriebsstätten (sogenannte Greendfield-Investitionen) sichtbar. Im Jahr 2023 stieg der Anteil dieser Investitionen auf 78 Prozent, ein deutlicher Anstieg gegenüber den 51 Prozent im Jahr 2022. Dieser Anstieg verhinderte einen noch stärkeren Rückgang der Investitionen und zeigt die strategische Entscheidung chinesischer Unternehmen, neue Betriebsstätten zu errichten, anstatt bestehende europäische Unternehmen zu übernehmen. Zu den herausragenden Greenfield-Projekten im Jahr 2023 gehörten private Firmen wie CATL, AESC und Huayou Cobalt, die in Batteriefabriken in Ungarn, Deutschland und Frankreich investierten.

Die fünf größten chinesischen Investoren machten zwischen 2021 und 2023 konstant zwei Drittel aller chinesischen Investitionen in Europa aus, verglichen mit 45 Prozent im Jahr 2020. Private Unternehmen, die sich an Greenfield-Projekten oder bedeutenden Übernahmen beteiligten, waren die treibende Kraft hinter dieser hohen Konzentration.

Insbesondere die Projekte von CATL zur Errichtung von Batteriefabriken in Ungarn und Deutschland in den Jahren 2023 und 2022 sowie die Übernahme des Haushaltsgerätesegments von Philips durch Hillhouse Capital im Jahr 2021 waren hierfür ausschlaggebend.

Ungarn übertrifft „Big Three“ bei Investtitionen aus China

Ungarn hat sich als führendes Ziel für Inveestitionen aus China etabliert, insbesondere durch den Boom im EV-Sektor. Im Jahr 2023 flossen 44 Prozent aller chinesischen Investitionen in Europa nach Ungarn, was einem Anstieg von 69 Prozent im EV-Sektor entspricht, verglichen mit 41 Prozent im Jahr 2022. Die Investitionen in Ungarn stiegen von durchschnittlich 89 Millionen Euro jährlich zwischen 2012 und 2021 auf 1,51 Milliarden Euro im Jahr 2022 und erreichten im Jahr 2023 beeindruckende 2,99 Milliarden Euro. Dieser Anstieg ist auf Großinvestitionen in Batteriefabriken von CATL und Huayou Cobalt zurückzuführen.

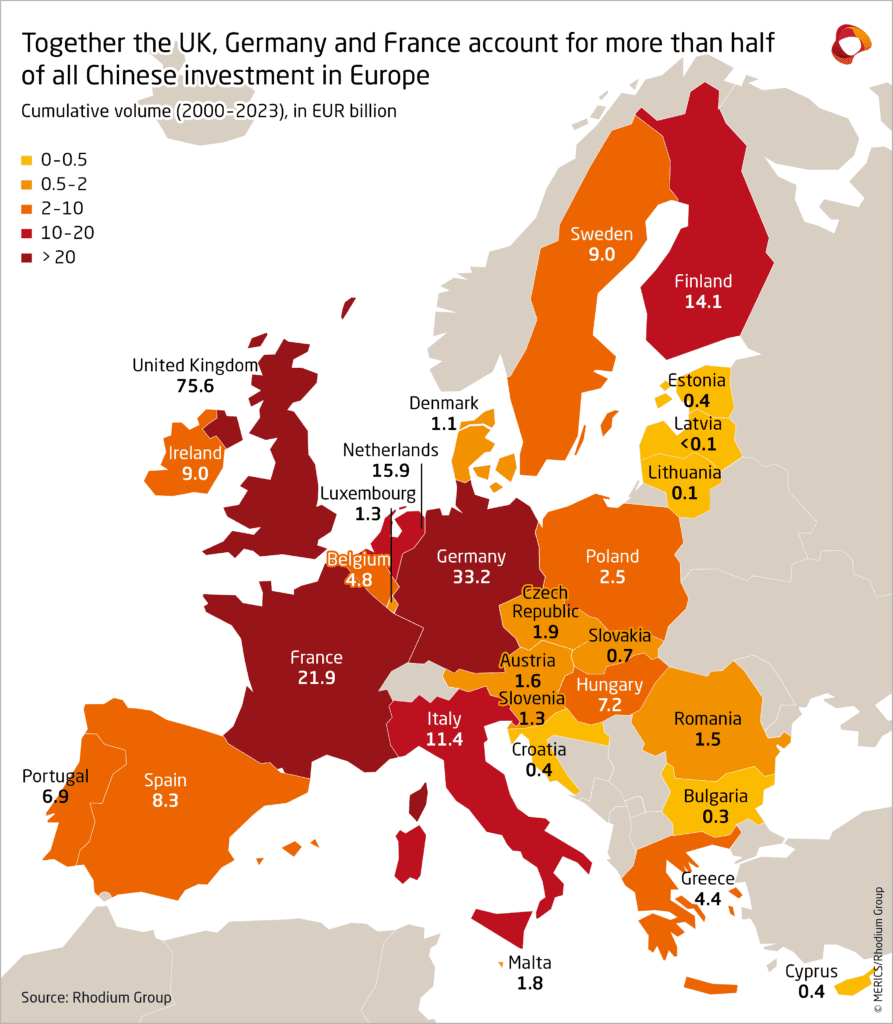

Abb. 2: Kummulatives Volumen chinesischer Investitionen in Europa 2000-2023, in Milliarden Euro

Mit freundicher Genehmigung von Rhodium Group/Merics

Damit hat sich Zentral- und Osteuropa als primäre Ziele für chinesische Investitionen herauskristallisiert, wobei Ungarn allein mehr chinesische Investitionen anzog als Frankreich, Deutschland und das Vereinigte Königreich zusammen. Polen, die Tschechische Republik und die Slowakei verzeichneten ebenfalls Investitionen, wobei die Slowakei 364 Millionen Euro erhielt, einschließlich bedeutender Projekte wie Volvos EV-Batteriefabrik und Gotion High-Techs Erwerb eines Anteils an Inobat.

Im Gegensatz dazu sank der Anteil der Investitionen, die in die „Big Three“ (Deutschland, Großbritannien und Frankreich) flossen, auf 35 Prozent im Jahr 2023, ein Rückgang von 47 Prozent im Vergleich zum Vorjahr. Trotz dieses Rückgangs machen diese Länder immer noch mehr als die Hälfte (55 Prozent) aller kumulativen chinesischen Investitionen in Europa seit 2000 aus. Andere Länder außerhalb Ungarns und der „Big Three“ erhielten hingegen nur einen geringen Anteil der chinesischen Investitionen, mit 15 bis 20 Prozent in den Jahren 2022 und 2023, verglichen mit einem Durchschnitt von 48 Prozent zwischen 2012 und 2021.

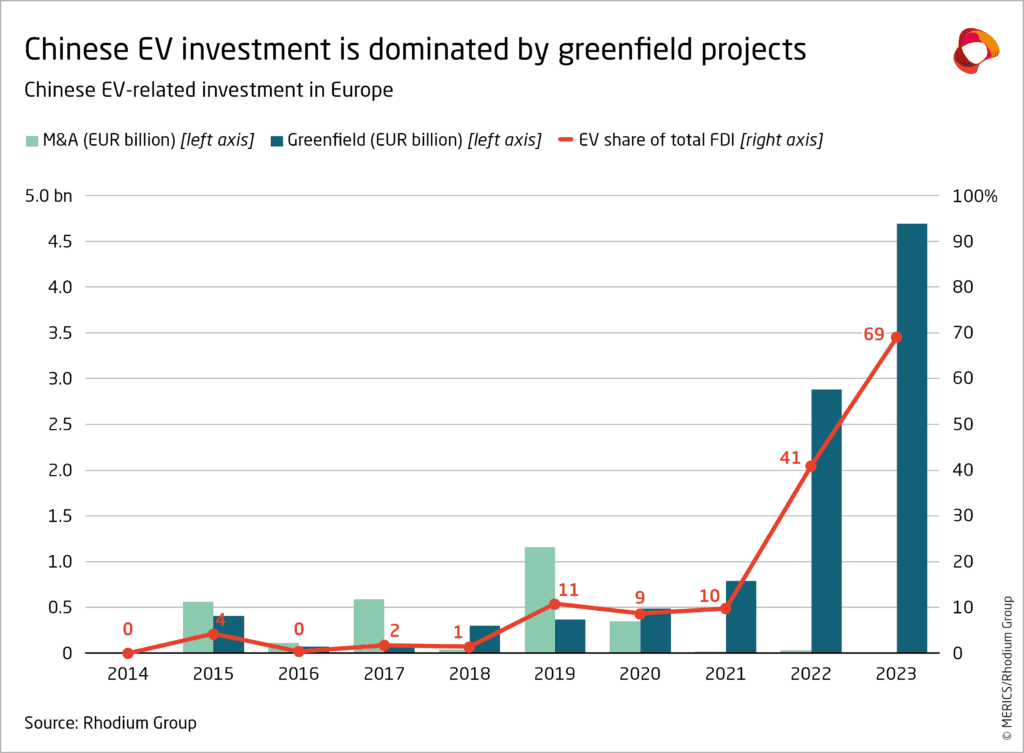

China und seine EV-Offensive treibt Investitionswelle in Europa

Die Konzentration auf Ungarn geht einher mit der Spezialisierung der chinesischen Investitionen auf den EV-Sektor, also Fahrzeuge mit alternativen Antrieben. Der Anstieg in dem EV-Sektor in der zweiten Hälfte des Jahres 2023 ist auch durch die Diskussion über mögliche Strafzölle zu erklären. Chinesische Unternehmen investieren nicht nur massiv in die Produktion von Elektrofahrzeugen und Batterien in Europa, sondern verfolgen auch eine größere strategische Vision, um eine führende Rolle in der globalen EV-Industrie zu spielen.

Abb. 3: Chinesische EV-Bezogene Investitionen in Europa, in Milliarden Euro

Mit freundicher Genehmigung von Rhodium Group/Merics

Die chinesischen Investitionen erstrecken sich zunehmend entlang der vor- und nachgelagerten Stufen der Wertschöpfungskette für Elektrofahrzeuge. Chinesische Zulieferer von Batteriekomponenten wie Kathoden und Anoden haben zwei Greenfield-Projekte angekündigt, die jeweils über eine Milliarde Euro wert sind und voraussichtlich 2024 den Grundstein legen werden. Der Batteriezulieferer CATL hat bereits 2023 mit dem Betrieb seiner Lithium-Ionen-Separatorfabrik im Wert von 340 Millionen Euro in Ungarn begonnen. Zwei chinesische Firmen, Putailai und Shanshan, haben bedeutende Investitionen in Schweden und Finnland angekündigt, die sich auf die Produktion von Anodenmaterial konzentrieren und jeweils 1,5 Milliarden Euro und 1,3 Milliarden Euro wert sind.

Es gibt auch Anzeichen dafür, dass Europa bald mehr nachgelagerte Investitionen in die Produktion von Elektrofahrzeugen sehen könnte. In der Slowakei baut Volvo, das mehrheitlich im Besitz des chinesischen Unternehmens Geely ist, bereits eine EV-Fabrik mit geschätzten Baukosten von 1,2 Milliarden Euro. Im Dezember 2023 kündigte BYD, Chinas führender EV-Hersteller, Pläne an, bis 2026 EVs in Ungarn zu produzieren. Der Wert von BYDs Investition wurde noch nicht bekannt gegeben, aber der Bau begann Anfang 2024. Im April 2024 kündigten Chery und Spaniens Ebro EV Motors Pläne an, 400 Millionen Euro zu investieren, um gemeinsam Autos in Barcelona zu produzieren. Die laufende Untersuchung der EU zu chinesischen EV-Importen könnte weitere Investitionen von chinesischen EV-Herstellern anregen, um potenzielle Zölle auf Importe zu vermeiden.

EU verschärft Prüfung chinesischer Investitionen

Die zunehmende Konzentration chinesischer Investitionen in bestimmten europäischen Regionen und Sektoren hat die Aufmerksamkeit der europäischen Regulierungsbehörden auf sich gezogen. In Reaktion darauf hat die Europäische Union ihre Bemühungen verstärkt, ausländische Investitionen zu überwachen und zu regulieren. Die EU schlägt aktualisierte Screening-Regulierungen vor, die darauf abzielen, die geografische und sektorale Reichweite der Prüfungen in Europa zu erweitern. Es wird an einer größeren Konsistenz und einem erweiterten Geltungsbereich für Screening-Regulierungen gearbeitet.

Diese verstärkten Regulierungsmaßnahmen zielen darauf ab, kritische Infrastrukturen und Schlüsseltechnologien zu schützen, was zu einer erhöhten Prüfung chinesischer Investitionen geführt hat und in einigen Fällen zu direkten Verboten. Chinesische Unternehmen, die in strategische Sektoren in Europa investieren möchten, können mit verstärkter regulatorischer Prüfung rechnen. Die europäischen Regierungen sind bestrebt, ihre Wirtschaftsinteressen zu schützen und eine Abhängigkeit von ausländischen Technologien und Investitionen zu vermeiden, was die Notwendigkeit für chinesische Investoren unterstreicht, sich an die neuen Rahmenbedingungen anzupassen.

Entkoppelung von Europa: Ungarn und EV-Sektor als Ausnahmen

Die Dynamik der ausländischen Direktinvestitionen (FDI) zeichnet ein klares Bild des De-Couplings zwischen China und Europa, jedoch mit markanten Ausnahmen, die neue wirtschaftliche und politische Muster enthüllen. Ungarn, mit seinem eher autokratischen Führungsstil, der sich von den China-kritischen Tendenzen im westlichen Europa abhebt, hat sich als geografisches Zentrum für chinesische Investitionen etabliert. Diese Entwicklung lässt eine gewisse Sympathie für Chinas autoritäres Regierungssystem erkennen und stellt eine geopolitische Ausnahme in der ansonsten distanzierenden Haltung Europas dar.

Parallel dazu konzentrieren sich chinesische Investitionen verstärkt auf den EV-Sektor, ein Bereich, in dem China das Potenzial sieht, Europa zukünftig zu überflügeln. Diese strategische Fokussierung könnte langfristig die Wettbewerbslandschaft verändern und zeigt, dass das De-Coupling nicht nur eine Trennung, sondern auch eine Neuausrichtung der Kräfteverhältnisse mit sich bringt.